3 أسهم جيل الألفية تراهن بشكل كبير على الحق الآن

مع استمرار وباء COVID-19 واستمرار البطالة ، تشهد منصات تداول الأسهم عبر الإنترنت ارتفاعًا في الاستخدام واشتراكات جديدة. شهد تطبيق Robinhood زيادة في ودائع الربع الأول بنسبة 300٪ مقارنة بالعام الماضي ، بينما شهد تطبيق التداول الاجتماعي الشهير eToro نموًا بنسبة 220٪ في استخدام التداول. ومع ذلك ، فإن التقسيم الديموغرافي للمتداولين الجدد عبر الإنترنت يجعل قصة أكثر إثارة للاهتمام. تظهر البيانات من منصة Wealthsimple Trade أن 55٪ من المستخدمين الجدد تحت سن 35.

لا ينبغي أن يكون ترحيل جيل الألفية إلى التداول عبر الإنترنت مفاجأة. يشير جيف بيشوب ، مؤسس شركة Raging Bull Trading ، إلى أن “الكثير من الأشخاص في منازلهم ولديهم المزيد من الوقت. ولسوء الحظ فقد الكثير وظائفهم ويبحثون عن فرص جديدة “. ويضيف بيشوب أن “المستثمرين الصغار يبحثون عن طرق لاسترداد أموالهم. إنهم مهتمون حقًا بالأسهم المنخفضة والمضاربة “.

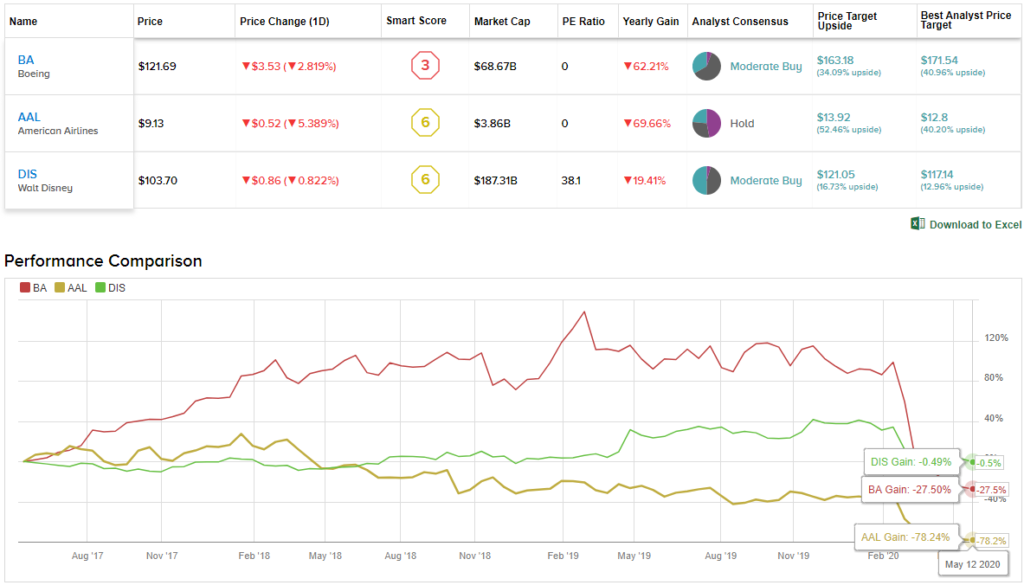

أداة مقارنة الأسهم، اصطفنا الثلاثة جنبًا إلى جنب للحصول على معلومات تفصيلية حول ما يحمله المدى القريب لهذه الأسهم المهزومة. “data-reaidid =” 14 “> مع وضع هذا في الاعتبار ، فقد بحثنا في ثلاثة خيارات رئيسية تجار الألفية ، وفقًا لـ Robinhood ، ووجدوا ملفًا منطقيًا للمستثمرين الشباب الذين يسعون إلى بناء محفظة عمرية: متشددون متميزون ، يواجهون أوقاتًا صعبة الآن ، لكنهم يحملون منافذ قوية. باستخدام TipRanks أداة مقارنة الأسهم، اصطفنا الثلاثة جنبًا إلى جنب للحصول على معلومات تفصيلية عما يحمله المدى القريب لهذه الأسهم الضاربة.

بكالوريوس)“data-reaidid =” 23 “>شركة بوينج (بكالوريوس)

وباء الفيروس التاجي ، مع عمليات الإغلاق والإغلاق والقيود على السفر التي وضعتها الحكومات لمكافحة الانتشار ، لم يكن من الممكن أن تأتي في وقت أسوأ بالنسبة لشركة بوينج. كانت الشركة المصنعة للطائرة تواجه بالفعل صعوبة كبيرة ، بسبب التأريض الطويل لمدة 13 شهرًا لطائرة 737-MAX 8 ، النموذج الأكثر شعبية لطائرتها التجارية الأكثر شعبية. كانت خطوط الإنتاج المستمرة على الطائرات التجارية الأخرى والمبيعات القوية لمقاتلات F / A-18E / F Super Hornet تعوض جزئيًا فقط عن الخسائر في برنامج MAX 8.

يشكل تقييد السفر الذي تم وضعه ضد جائحة COVID-19 ضربة أكبر. يعاني السفر بالطائرة من الاكتئاب الشديد ، وتقوم شركات الطيران بقطع الطرق ، والطائرات النفاثة ، والعمال المستعدين – وقد عاد ذلك الآن إلى بوينج. وشهدت الشركة خسائر في الربع الرابع بلغت 2.33 دولارًا للسهم عندما لم يعيد MAX 8 الإنتاج ، وفي الربع الأول ، مع وجود فيروس كورونا على قدم وساق ، شهدت خسائر إضافية قدرها 1.70 دولارًا للسهم. على الرغم من تسجيل 16.9 مليار دولار في إيرادات الربع الأول ، كانت بوينج في المنطقة الحمراء بمقدار 641 مليون دولار. تدرس الشركة الآن خفض رولات العمل بنسبة 10٪.

لكن المستثمرين الألفية ينتقلون إلى أسهم BA. للوهلة الأولى ، من الصعب معرفة السبب. في حين ارتفعت الأسواق بشكل عام منذ أن وصلت إلى أدنى مستوى لها في 23 مارس ، فشلت أسهم BA في اكتساب قوة. انخفض السهم بنسبة 60٪ منذ بداية العام حتى الآن ، وكان يتجه نحو الانخفاض منذ أوائل أبريل.

ومع ذلك ، يوضح هذا أيضًا سبب شراء جيل الألفية. وبوينج بسعر منخفض لمدة 3.5 عامًا ، ولا تزال الشركة سليمة بشكل أساسي. بينما يتم إغلاق خطوط MAX 8 ، لا تزال بوينج تنتج 777 و 787 عائلة طائرة ، إلى جانب مجموعة متنوعة من هياكل الطائرات العسكرية والفضائية. مع كون ما يقرب من نصف جميع شركات الطيران العاملة في العالم من منتجات بوينج ، فإن أعمال الصيانة التجارية وحدها ستبقي الشركة قابلة للحياة على المدى الطويل.

جوش سوليفان، من Benchmark ، ترى حالة قوية للشراء في Boeing ، وتعطي السهم تصنيف Buy. يقترح سعره المستهدف البالغ 180 دولارًا ارتفاعًا بنسبة 48٪ خلال الـ 12 شهرًا القادمة. (لمشاهدة سجل سوليفان ، انقر هنا) “data-reaidid =” 28 “> محلل 5 نجوم جوش سوليفان، من Benchmark ، ترى حالة قوية للشراء في Boeing ، وتعطي السهم تصنيف Buy. يقترح سعره المستهدف البالغ 180 دولارًا ارتفاعًا بنسبة 48٪ خلال الـ 12 شهرًا القادمة. (لمشاهدة سجل سوليفان ، انقر هنا)

دفاعًا عن موقفه الصعودي ، يشرح سوليفان أيضًا لماذا يجب على جيل الألفية – أو أي شخص يسعى إلى عقد طويل الأجل – أن ينظر إلى بوينج. ويشير على وجه الخصوص إلى أن طائرات الشركة ستظل مطلوبة ، لأنها ضرورية لشبكات السفر الجوي: “من المتوقع أن يبدأ برنامج 737-MAX الإنتاج بمعدلات منخفضة هذا العام ويرتفع إلى 31 / شهرًا في الشهر المقبل … بشكل عام ، يحمل برنامج 737-MAX أكبر وزن ، كما توفر التعديلات في إنتاج الجسم العريض خطًا أساسيًا. “

انظر تحليل الأسهم بوينج على TipRanks) “data-reaidid =” 34 “> بشكل عام ، حذرت وول ستريت من درجة البكالوريوس. تلقى السهم 18 تعليقًا من المحللين مؤخرًا ، مع تفصيل 6 شراء و 11 تعليق و 1 بيع ، مما يجعل تقييم الإجماع متوسطًا الشراء: يشير متوسط السعر المستهدف على مدى 12 شهرًا والذي يبلغ 163.18 دولارًا إلى الثقة في إمكانية صعود جيدة بنسبة 34٪. (انظر تحليل الأسهم بوينج على TipRanks)

AAL)“data-reaidid =” 43 “>الخطوط الجوية الأمريكية (AAL)

تُقاس الشركة الأمريكية بحجم الأسطول والركاب المنتظمين والإيرادات لكل ميل راكب ، وهي أكبر شركة طيران في العالم. قبل أن يوقف الفيروس التاجي معظم حركة الملاحة الجوية ، كانت أمريكا تشغل 6800 رحلة يومية إلى 350 وجهة في 50 دولة حول العالم.

كان الأمريكي يظهر أرباحًا ربع سنوية حتى ضرب الفيروس التاجي. في الربع الرابع ، أعلنت الشركة عن أرباح بلغت 1.15 دولارًا أمريكيًا للسهم الواحد – لكن هذا تحول بشكل سلبي بشكل حاد في الربع الأول. أظهرت AAL خسارة صافية قدرها 2.65 دولار في الربع الأول ، بنسبة 22٪ أسوأ من المتوقع ، ومن المتوقع أن تسوء الخسائر في الربع الثاني إلى 7.35 دولار. لم تسجل American خسارة فصلية منذ عام 2013. وتحرق الشركة أيضًا 70 مليون دولار نقدًا يوميًا في الربع الحالي ، لكنها تتوقع أن ينخفض هذا الرقم بنسبة 30 ٪ تقريبًا بحلول نهاية يونيو.

بعد استيعاب صافي الخسارة البالغة 2.24 مليار دولار في الربع الأول ، علقت AAL ، مثل Boeing ، خطط توزيع الأرباح وإعادة الشراء. قبل ذلك ، كانت الشركة تدفع 10 سنتات لكل سهم ربع سنوي ، بشكل موثوق ، لمدة 6 سنوات. وضعت إدارة الشركة أولوية في الحفاظ على الميزانية العمومية ، مع تجديد الأرباح بعد أن يعود السفر الجوي إلى أنماط أكثر طبيعية.

هيلين بيكر متفائل أن بإمكان أمريكا تحمل العاصفة الحالية. تكتب عن الشركة ، “[AAL] يتلقى ما مجموعه 10.6 مليار دولار من المساعدات من خلال قانون CARES. نتوقع زيادة رأسمال أخرى في الربع الثالث من العام 2010 ، على الأرجح مقابل قاعدة أصولهم غير المربوطة. على المدى القريب ، تتخذ الشركة إجراءات بشأن الأسطول بإزالة 100 طائرة للتخلص من تعقيد الأسطول. يحتاج الأمريكي إلى الاستمرار في إدارة التكاليف بقوة حتى تظهر الإيرادات علامات تحسن. “” data-reaid = “47”> محلل كوين الخمس نجوم هيلين بيكر متفائل أن بإمكان أمريكا تحمل العاصفة الحالية. تكتب عن الشركة ، “[AAL] يتلقى ما مجموعه 10.6 مليار دولار من المساعدات من خلال قانون CARES. نتوقع زيادة رأسمال أخرى في الربع الثالث من العام 2010 ، على الأرجح مقابل قاعدة أصولهم غير المربوطة. على المدى القريب ، تتخذ الشركة إجراءات بشأن الأسطول بإزالة 100 طائرة للتخلص من تعقيد الأسطول. يحتاج الأمريكي إلى الاستمرار في إدارة التكاليف بقوة حتى تظهر العوائد علامات تحسن ”.

انقر هنا) “data-reaidid =” 48 “> خطها المتفائل بحذر في الأسهم يدعم تصنيف الشراء وهدف السعر 15 دولارًا. يشير هدف بيكر إلى احتمال صعودي قوي بنسبة 48٪ في العام المقبل ، مما يعكس ضرورة السفر بالطائرة في العالم الحديث (لمشاهدة سجل بيكر ، انقر هنا)

انظر تحليل الأسهم الخطوط الجوية الأمريكية على TipRanks) “data-responseid =” 49 “> بشكل عام ، وول ستريت ليست جاهزة تمامًا للدخول في AAL. يحتوي السهم على 17 تعليقًا ، بما في ذلك 4 عمليات شراء و 5 عمليات تعليق و 8 عمليات بيع. ومع ذلك ، فإن سعر السهم هو 9.09 دولارًا بأسعار معقولة ، وتكلفة الدخول الضائعة تساعد في تخفيف المخاطر. يشير متوسط السعر المستهدف البالغ 13.92 دولارًا إلى احتمال صعودي بنسبة 53٪. (انظر تحليل الأسهم الخطوط الجوية الأمريكية على TipRanks)

المفرزة)“data-reaidid =” 58 “>والت ديزني (المفرزة)

من بين الأسهم الثلاثة في هذه القائمة ، حققت والت ديزني أرباحًا فقط في الربع الأول. ومع ذلك ، فإن 60 سنتًا للسهم الواحد التي تم تسجيلها في الربع الأول أخطأت التوقعات بنسبة 27٪. كما انخفضت الأرباح الفصلية 60٪ على التوالي و 62٪ على أساس سنوي. كخطوة موفرة للتكاليف ، قامت شركة ديزني ، مثل الشركات المذكورة أعلاه ، بتعليق أرباحها. كان من المقرر أن يتم إصدار الدفعة نصف السنوية التالية في يوليو. من خلال قطعها ، تمتلك ديزني 1.6 مليار دولار.

كانت هناك بعض الملاحظات الإيجابية ، وتبين لماذا ديزني لا تزال تلعب الأسهم على المدى الطويل الصلبة. وارتفعت الإيرادات الفصلية بنحو 20٪ لتصل إلى 18 مليار دولار. تم إغلاق حضور المتنزه خلال عمليات الإغلاق ، ولكن ارتفعت مبيعات شبكة الوسائط. وصلت خدمة البث الجديدة من Disney + إلى 54 مليون مشترك في الربع. لقد كان مكسبًا مثيرًا للإعجاب – أكثر من 4.5 مليون في أقل من شهر واحد – تجاوز توقعات الشركة ، كما يبشر بالخير لأرباح وسائل الإعلام المستقبلية.

واستشرافا للمستقبل ، أعلنت إدارة ديزني أنها بدأت في فتح الحدائق الترفيهية ، بدءا من ديزني شنغهاي هذا الأسبوع. وشكل الخفض على الحدائق الترفيهية ما يقرب من مليار دولار من الخسائر الفصلية. إعادة فتحها ستستمر في استعادة الأداء المالي لشركة ديزني. من المقرر أن تبدأ مرافق ديزني في أورلاندو في 20 مايو.

Alexia Quadrani يرى الأمل لديزني في إعادة تنشيط الحدائق الترفيهية. تكتب: “… نستمر في تصميم الحدائق المحلية التي أعيد افتتاحها في 1 يوليو. ونلاحظ أيضًا أن Disney World لا تزال تتخذ حجوزات بدءًا من 1 يونيو ، بينما دفعت ديزني لاند في كاليفورنيا الحجوزات إلى 1 يوليو من 1 يونيو قبل ذلك ، ولكن مع ذلك ، لا يزال هذا يشير إلى يمكن إعادة فتح المنتزه بحلول 1 يوليو. نرى أن أي إعادة افتتاح للمنتزهات مفيدة ماليًا لشركة ديزني حيث أن السعة المنخفضة يمكن أن تساعد في تعويض قاعدة التكلفة الثابتة … “” data-reaidid = “62”> محلل JPMorgan Alexia Quadrani يرى الأمل لديزني في إعادة تنشيط الحدائق الترفيهية. تكتب: “… نستمر في تصميم الحدائق المحلية التي أعيد افتتاحها في 1 يوليو. ونلاحظ أيضًا أن Disney World لا تزال تتخذ حجوزات بدءًا من 1 يونيو ، بينما دفعت ديزني لاند في كاليفورنيا الحجوزات إلى 1 يوليو من 1 يونيو قبل ذلك ، ولكن مع ذلك ، لا يزال هذا يشير إلى يمكن إعادة فتح المنتزه بحلول 1 يوليو. نحن نرى أن أي إعادة افتتاح للحدائق مفيدة ماليًا لشركة ديزني حيث أن السعة المنخفضة يمكن أن تساعد في تعويض قاعدة التكلفة الثابتة … “

انقر هنا) “data-reaidid =” 63 “> بافتراض إعادة فتح المتنزهات كما هو معلن ، تقوم Quadrani بتصنيف DIS لشراء سهم ، مع هدف السعر 135 دولارًا مما يشير إلى ارتفاع إيجابي بنسبة 31٪. (لمشاهدة سجل تتبع Quadrani ، انقر هنا)

انظر تحليل مخزون ديزني على TipRanks) “data-reaidid =” 64 “> تصنيف ديزني الكلي مقسم بالتساوي تقريبًا. تتضمن تقييمات المحللين للسهم الـ23 12 عملية شراء ، جنبًا إلى جنب مع 10 عمليات شراء و 1 عملية بيع ، مما يجعل توافق الآراء عملية شراء معتدلة. تتمتع أسهم DIS بمتوسط سعر مستهدف يبلغ 121.05 دولارًا ، مما يشير إلى علاوة 17٪ من سعر التداول الحالي البالغ 103.24 دولارًا. (انظر تحليل مخزون ديزني على TipRanks)

أفضل الأسهم للشراء، أداة تم إطلاقها حديثًا توحد جميع رؤى الأسهم في TipRanks.“data-reaidid =” 73 “>للعثور على أفكار جيدة لتداول الأسهم بتقييمات جذابة ، قم بزيارة TipRanks ” أفضل الأسهم للشراء، أداة تم إطلاقها حديثًا توحد جميع رؤى الأسهم في TipRanks.

المصدر : finance.yahoo.com